|

来源:国联期货 导读: |

今年电解铝行业供给侧改革取得了相当不错的成绩,尤其是在去产能和去库存两方面,成效显著。电解铝产能增速大幅下降,但较高的现货价格将刺激企业开工生产,产量或将大幅上升。当前国内库存达到近九年来历史低位,由去库存政策与运输恶化共同引发。后期随着运力改善,国内库存存在迅速回升的风险。

预期2017年铝市总体供应偏宽松。

对未来的展望:

下方有高成本支撑,上方又有供给压力存在,笔者预测明年沪铝(13320, -75.00, -0.56%)价格将在11500-14500元之间波动。

明年上半年供给侧改革效果仍在,国内铝库存或无法迅速恢复至较高水平(20万吨);而下半年随着前期投入的新增产能释放,产量上升,对铝价构成压力。因此,笔者认为明年上半年的阶段性高峰将高于下半年的阶段性高峰。

沪铝2017年走势构想图

一、行情回顾

图1沪铝行情走势

数据来源:文华财经 国联期货研发部

今年沪铝走势可分为三个阶段:

第一阶段:年初至4月下旬的上升阶段。今年3月两会全面吹响供给侧改革号角,强调“去产能、去库存”的重要性。受供给侧改革预期影响,库存和产量双双下降,铝价得到强烈提振。第二阶段:4月中旬至9月中旬的盘整阶段。因一季度铝价大幅上涨,电解铝开工率、新增产能投放均有回升。但供给侧改革仍在持续,去库存效果显著。多空双方博弈,形成盘整行情。第三阶段:9月中旬之后的上升阶段。受《超限运输车辆行驶公路管理规定》影响,铝锭运输成本上升。汽车运力下降,火车运输受阻,导致国内铝库存处于历史极低位臵。并受美国基建计划预期提振,形成一波上升行情。

二、基本面分析

2.1供给方面

(一)铝土矿进口增速下滑

图2铝土矿月度进口量

数据来源:wind 国联期货研发部

今年1-10月中国铝土矿累计进口量4197万吨,同比下降3.2%。马来西亚铝土矿开采与出口禁令是导致今年铝土矿进口量减少的主要原因。

自禁令实施以来,中国从马来西亚进口的铝土矿数量逐渐下滑,1-10月中国自马来西亚进口铝土矿同比大幅下滑61.4%。而中国自几内亚的铝土矿进口量同比上升14258.6%。随着中国铝土矿进口多元化和几内亚运输航线的建成,预计明年铝土矿进口量将有所回升。

(二)氧化铝及电解铝产量同比增速基本为负

图3氧化铝及电解铝月度产量

数据来源:wind 国联期货研发部

今年供给侧改革力度相当强劲。氧化铝产量累计同比增速基本为负值。9月起,受价格巨幅拉升影响,氧化铝产量首次出现回升,但回升幅度很小。电解铝产量累计同比一直为负值。电解铝产业是高耗能、高污染行业,是供给侧改革的主要对象,也是环保视察组的重点视察目标。在强劲的政策压力下,预计今年电解铝同比产量难以增长。

(三)电解铝产量预测

图4电解铝产能、产量及开工率

数据来源:中铝网 国联期货研发部

3月上旬,两会全面启动供给侧改革进程。10月8日,国务院总理李克强再次强调电解铝行业的供给侧改革,明确表示各地不得以任何方式新增产能。新增产能项目审批受阻,电解铝产能增速将明显放缓。安泰科统计数据显示,2017年投产规模约为300万吨,全国产能预计达4400万吨,同比增长5.8%,该增速较前几年大幅下滑。

但因当前铝价处于相对高位,预计明年企业开工率较今年将有显著提升。由此推测2017年电解铝产量将达到3510万吨,电解铝市场供应相对宽松。

2.2需求方面

(一)房地产增速放缓

图5房地产市场

数据来源:wind 国联期货研发部

通常情况下,国房景气指数在100点最为合适,100-105之间为适度水平,95以下为偏低水平,105以上为偏高水平。自2014年4月起,国房景气指数维持在95以下,表明总体而言,房地产市场发展已放缓。但由于今年实体经济不景气,大量资金涌入房地产,房价出现非理性上涨。为了抑制房地产泡沫继续扩大,各地方政府相继出台地产“史上最严”调控政策。受此影响,明年房地产施工面积下滑是高概率事件,将拖累铝的消费需求。

从历史数据角度看,刚过去的2015年是房地产行业近六年来最萧条的一年,全年房屋施工面积同比增速仅有1.3%。但即使在如此低的施工面积增速下,全年铝材产量增速仍高达9%。因此,我们不必太担心房地产市场对铝市的消极影响。

(二)铝材消费稳定图6铝材月度产量

数据来源:wind 国联期货研发部

今年国内铝材产量增速处于中低速水平。1-10月铝材累计产量4817万吨,同比增长12.6%。预期明年铝材产量增速有望保持当前水平。主要基于以下两点考虑:一方面是因为当前中国经济稳定向好。中国铝消费量约占全球消费量的55%,经济增长对需求端的刺激作用将大幅提振铝价。另一方面是因为铝的应用范围正在不断延伸。铝的优点十分突出:储量大、耐腐蚀、延展性好和密度小等,广泛应用于建筑、交通运输、电子电力和包装容器等领域,对塑料和钢铁具有替代作用。

因此,笔者看好未来铝市场消费需求。

2.3电解铝生产成本大幅上升

图7电解铝生产成本

数据来源:wind 国联期货研发部

电解铝生产成本主要由氧化铝、电费、阳极糊和设备损耗构成,其中氧化铝和电费约占总成本的70%。近期氧化铝价格屡创新高。环保督察严格、铝土矿和烧碱等原材料价格普遍上涨,推动氧化铝生产成本上升。电费方面,一般大型电解铝厂自备火电厂,因此电费成本取决于动力煤价格。当前动力煤正处于下降通道,但明年供给侧改革仍将持续,动力煤价格难以回落至先前低位。

目前,电解铝生产平均成本为11500元,个别优质企业成本为9700元。

综合而言,明年电解铝生产成本仍将偏高,除非氧化铝价格能够大幅回落,否则沪铝受高成本支撑,价格易涨难跌。

2.4国内库存存在回升可能

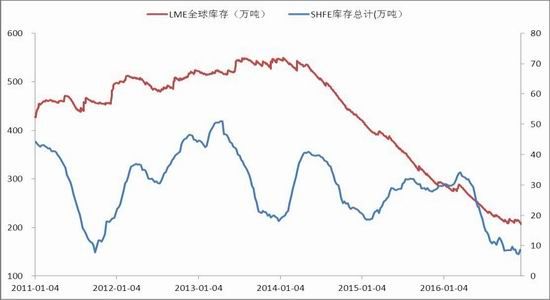

图8国内外铝库存

数据来源:wind 国联期货研发部

当前国内外铝库存都处于历史极低水平。

自今年3月两会结束后,国内库存便开始下滑,截至8月末已下降约20万吨至11万吨,降幅明显。今年9月,国家交通运输部出台《超限运输车辆行驶公路管理规定》,统一了超限超载认定标准,将六轴及以上车辆重量限值由55吨统一调为49吨。此举导致汽车运力大幅下降,而铁路运输因寒潮受阻。国内库存进一步下降至8万吨。

LME铝库存经过两年多的下降,已达到历史低位。自今年10月起,铝库存就一直徘徊于200-220万吨间,当前可认为下降趋势已趋于平稳。

笔者认为,短期内极低的库存量将支撑铝价。但有上文可知,明年约有300万吨新增产能投放,全国产能预计达4400万吨。这表明明年电解铝供应量或将重回供应宽松格局,至少不再像今年供给如此紧张。国内库存回升概率高。

2.5预计2017年国内电解铝市场偏宽松

表1国内电解铝供需平衡表

数据来源:我的有色网 国联期货研发部

结合我的有色网和中铝网公布的数据,预计2017年国内电解铝市场将供应过剩65万吨,仍处于紧平衡状态。但国内电解铝市场已很难到达今年过剩33万吨水平,因此,笔者认为明年沪铝走势偏弱,但下方有高成本支撑,沪铜(46780, -1120.00, -2.34%)将在11500-14500元之间波动。后期随着产能的进一步释放,沪铝将再次下跌。

三、总结与展望

3.1总结

今年电解铝行业供给侧改革取得了相当不错的成绩,尤其是在去产能和去库存两方面,成效显著。电解铝产能增速大幅下降,但较高的现货价格将刺激企业开工生产,产量或将大幅上升。当前国内库存达到近九年来历史低位,由去库存政策与运输恶化共同引发。后期随着运力改善,国内库存存在迅速回升的风险。

预期2017年铝市总体供应偏宽松。

3.2展望

下方有高成本支撑,上方又有供给压力存在,笔者预测明年沪铝价格将在11500-14500元之间波动。

明年上半年供给侧改革效果仍在,国内铝库存或无法迅速恢复至较高水平(20万吨);而下半年随着前期投入的新增产能释放,产量上升,对铝价构成压力。因此,笔者认为明年上半年的阶段性高峰将高于下半年的阶段性高峰。

图9 2017年铝价走势构想